Play za 7 mld zł kupuje UPC Polska. Operatorzy razem będą mieć 17 mln klientów

P4, operator sieci Play należący do francuskiego koncernu Iliad Group, podpisał umowę kupna od Liberty Global 100 proc. udziałów UPC Polska za 7 mld zł. Transakcja ma zostać sfinalizowana w pierwszej połowie 2022 roku po uzyskaniu zgód organów antymonopolowych.

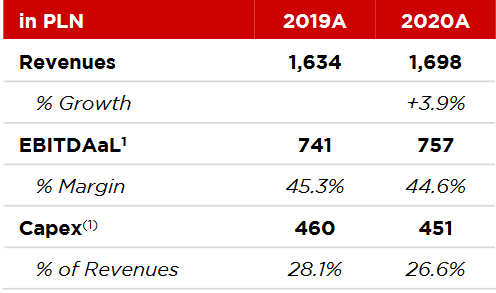

W komunikacie giełdowym P4 podano, że cena 7 mld zł „odpowiada mnożnikowi EBITDAaL za rok 2020 na poziomie 9,3x przed efektami synergii i około 7x z uwzględnieniem synergii przychodowych i kosztowych” (patrz grafika poniżej).

- Na podstawie danych finansowych za rok 2020, łączne przychody Play i UPC Polska wynoszą PLN 9 mld a łączna EBITDAaL PLN 3,2 mld. Play i UPC będą dostarczać usługi telekomunikacyjne do ponad 17 mln subskrybentów - zaznaczono.

- Integracja Play i UPC Polska stworzy wyjątkową możliwość rozwoju Play na kolejnym etapie i cieszymy się na rozpoczęcie współpracy z zespołem UPC, aby wspólnie zrealizować nasze nowe ambicje. Play ma duże doświadczenie w odpowiadaniu na potrzeby swoich klientów. UPC Polska zbudowało bardzo silną platformę opartą na wysokich standardach jakości. Play i UPC połączą swoje siły, aby stworzyć silnego operatora konwergentnego w Polsce - komentuje Jean Marc Harion, prezes Play.

Iliad Group niewiążącą ofertą kupna UPC Polska złożyła na początku sierpnia br.

- Nabycie UPC Polska odzwierciedla dążenie Play i iliad, aby inwestować w mobilne oraz szerokopasmowe sieci i usługi nowej generacji. Transakcja ta wiąże się z chęcią przyspieszenia inwestycji w sieć światłowodową i przyczynia się do realizacji długoterminowej ambicji rozwijania ogólnokrajowej łączności w Polsce. Liczymy, że nasze zaangażowanie wpłynie korzystnie na cyfrową transformację polskiej gospodarki i przyniesie korzyści dla konsumentów i przedsiębiorstw, również dzięki nowym kompleksowym ofertom - wylicza Thomas Reynaud, prezes Grupy Iliad.

- Od ponad trzech dekad nasz zespół potwierdza swój wyjątkowy talent, umiejętności i zaangażowanie, stale rozwijając biznes i wywierając pozytywny wpływ na kształt polskiego rynku. Dziś, jako uznany dostawca najwyższej jakości internetu i cyfrowej rozrywki, UPC zapewnia swoim klientom niezrównaną jakość usług, wyróżniając się jednocześnie bezprecedensowymi wynikami biznesowymi - wylicza Robert Redeleanu, CEO w UPC Polska.

- Od pioniera szybkiego internetu na polskim rynku do niekwestionowanego lidera prędkości, UPC od zawsze nadawał ton innowacjom w branży. Teraz, razem z operatom Play, stworzy ogólnopolskiego czempiona, który ponownie dokona transformacji polskiego rynku - zapewnia.

Na co Liberty Global wyda środki ze sprzedaży UPC Polska?

Liberty Global poinformowało, że w ramach umowy zgodziło się na zapewnienie Grupie Iliad na okres do czterech lat dostępu do określonych usług, w tym głównie z obszaru sieci i technologii. Ostateczna wartość tej współpracy zależeć będzie od faktycznego poziomu potrzeb ze strony Iliad.

Obecny jeszcze właściciel UPC Polska środki pozyskane ze sprzedaży spółki zamierza przeznaczyć na swoje cele korporacyjne, które mogą dotyczyć kolejnych inwestycji w rozwój naszego biznesu oraz wsparcie dla wieloletniego programu odkupu akcji.

- Ta transakcja jest kolejnym potwierdzeniem znaczącej wartości opartych na światłowodach sieci HFC w Europie, jak również istotnych korzyści synergii z konwergencji usług stacjonarnych i mobilnych. Działamy w Polsce ponad 20 lat i jesteśmy dumni z naszego wkładu w rozwój polskiej gospodarki cyfrowej i wpływu na społeczeństwo - komentuje Mike Fries, CEO w Liberty Global.

- UPC Polska, największy dostawca telewizji kablowej oraz wiodący dostawca trzech usług cyfrowych, oraz Play, który dociera do 99 proc. polskiej populacji ze swoimi usługami mobilnymi, dzięki nowej skali działania, stworzą liczącą się na polskim rynku siłę. Rozumiejąc głęboki sens tego połączenia, będziemy z uwagą obserwować jak ten ogólnopolski czempion oferuje klientom w Polsce najwyższej jakości usługi cyfrowe i internet - zapowiada.

- Środki finansowe z transakcji, po spłacie długu, wyniosą około 600 milionów dolarów i powiększą obecne, znaczące zasoby gotówkowe Liberty Global, wynoszące 4,1 miliarda dolarów na koniec czerwca 2021. Jak zawsze, pozostajemy skoncentrowani na tworzeniu wartości i jesteśmy zadowoleni z korzystnej wyceny, jaką udało się uzyskać za nasz biznes w Polsce, zapewniając udziałowcom Liberty Global potężny zwrot z inwestycji - dodaje szef koncernu.

UPC Polska oferuje internet, telewizję i telefonię

W drugim kwartale br. liczba użytkowników mobilnych UPC Polska przekroczyła liczbę 100 tysięcy. Na koniec tego okresu operator miał 1,535 mln klientów i 3,283 mln jednostkowych usług (RGU), w tym 4,8 tys. nowych klientów i 6,3 tys. przyłączeń usług cyfrowych.

W zasięgu internetu UPC Polska (w technologii FTTx) jest 3,7 mln gospodarstw domowych. W komunikacie P4 poinformowano, że przejmowana spółka w ub.r. zanotowała 1,7 mld zł przychodów i 757 mln zł zysku EBITDAaL.

O możliwym zbyciu UPC przez Liberty Global mówiło się, kiedy firma dwa lata temu sfinalizowała sprzedaż Vodafone swych operatorów kablowych działających w Czechach, Niemczech, Rumunii i na Węgrzech.

Iliad już w ubiegłym roku, gdy przejmował Play zapowiadał, że zapowiadał agresywną ofensywę na rynku stacjonarnym w segmencie usług pakietowych. O sprzedaży przez Liberty Global UPC mówiło się o kiedy firma dwa lata temu sfinalizowała sprzedaż Vodafone swych operatorów kablowych działających w Czechach, Niemczech, Rumunii i na Węgrzech.

Kulisiewicz: Iliad w tym momencie przede wszystkim kupuje klientów

- Jeżeli dojdzie do przejęcia, powstanie bardzo silna grupa, która może funkcjonować na rynku jako równorzędny partner dla Orange i Cyfrowego Polsatu. Iliad w tym momencie przede wszystkim kupuje klientów - komentował na początku sierpnia Tomasz Kulisiewicz, ekspert rynku telekomunikacyjnego.

Czy transakcja może wzbudzić zainteresowanie Urzędu Ochrony Konkurencji i Konsumentów? - Na zdrowy rozsądek nie. Umacnia się oligopol, są trzy silne grupy i na pewno nie jest to niezwykłe zakłócenie konkurencyjności - ocenił Kulisiewicz w rozmowie z Wirtualnemedia.pl.

Zdaniem eksperta, w najbliższych latach coraz silniejszą pozycję będzie mieć telewizja IPTV (sygnał telewizyjny w sieciach szerokopasmowych opartych na protokole IP). - Tu w stosunku do telewizji satelitarnej taniej jest osiągnąć standard rozdzielczości 4K, nie mówiąc już o wyższych. Na horyzoncie jest też technologia 6G - dodał Kulisiewicz.

Czy dla klientów UPC czy Play ewentualne połączenie niosłoby pozytywne skutki? - Jak najbardziej. Grupa, która jest w najlepszej sytuacji, jeżeli chodzi o synergię czy pionową integrację, czyli Cyfrowy Polsat – który w dodatku ma ogromną własną produkcję medialną – wciąż nie wykorzystuje tego, co by mógł. Orange ma ogromną sieć komórkową, ale nie ma istotnego własnego contentu. Jeżeli transakcja dojdzie do skutku, choć minimum potrwa to pół roku, powstaje silny trzeci gracz. I ma on przede wszystkim dostęp do użytkowników końcowych, klientów Play i UPC - podkreślił Kulisiewicz.

Sowa: Można spodziewać się dalszych fuzji na styku telekomunikacji i mediów

- Jeżeli transakcja zakupu UPC Polska przez Grupę Iliad dojdzie do skutku, powstanie silna grupa telekomunikacyjna łącząca infrastrukturę mobilną i stacjonarną - stwierdził Marek Sowa, były wiceprezes UPC Polska. - Konsolidacyjna fala na polskim rynku wzbiera już od dłuższego czasu: warto przypomnieć transakcje przejęcia Plus i Netii przez Cyfrowy Polsat, Aster City przez UPC Polska, czy Multimedia Polska przez Vectrę. Nieustanna modernizacja sieci i rozwój usług pakietowych wymuszają olbrzymie nakłady inwestycyjne po stronie operatorów telekomunikacyjnych, a te łatwiej ponieść dysponując odpowiednią ekonomią skali - dodał.

- Duży może więcej, dlatego można spodziewać się dalszych fuzji na styku telekomunikacji i mediów - przewiduje ekspert. - Biorąc pod uwagę stosunkowo dużą ilość podmiotów działających na polskim rynku, powinno to być z korzyścią dla polskich konsumentów. Xavier Niel, założyciel i większościowy akcjonariusz Iliad, poinformował równocześnie o zamiarze wycofania pozostałych akcji Iliad SA z obrotu giełdowego, co oznacza, że chce większej swobody we wdrażaniu agresywnej strategii rynkowej oraz uważa akcje swojej grupy za niedowartościowane - komentował menedżer.

Czy wycena wartości UPC Polska to realna cena, za którą Iliad kupi spółkę? - Proponowana cena za UPC Polska na poziomie 7,3 mld zł, czyli około 9,3-krotności wartości EBITDA, zawiera premię za przyszłe synergie, ale nie odbiega znacząco od rynkowych standardów. Ewentualne połączenie potencjału Play i UPC Polska wyraźnie zwiększyłoby konkurencyjność francuskiej grupy wobec krajowego lidera usług konwergentnych, czyli Grupy Polsat Plus - prognozował Sowa.

Niszcz: Iliad ma ambicję bycia graczem paneuropejskim

- Iliad ma ambicję bycia graczem paneuropejskim - ocenił analityk Trigon Dominik Niszcz. - W dłuższym terminie może być mu łatwiej rozwijać grupę, jeśli wszystko będzie należeć do jednego właściciela. UPC od wielu lat wyprzedawał swoje spółki zależne w różnych krajach Europy, T-Mobile czy Vodafone. Było oczekiwane, że będzie chciał sprzedać także w Polsce, a kiedy Iliad kupił Play, mówiło się, że pewnie będzie dążył do oferty konwergentnej, podobnie jak w innych krajach. Pod tym względem to dość oczekiwany ruch – zaznaczył analityk.

Zdaniem Niszcza, w krótkim terminie oferta konwergentna Play i UPC mogłaby utrudnić Orange ekspansję ze światłowodem w miastach. - Ale nie sądzę, że z ewentualnie połączonej spółki będą tu agresywne ruchy: zarówno Play, jak i UPC mają duże udziały w rynku. UPC w dużych miastach ma penetrację sieci na poziomie około 40 procent. To praktycznie połowa klientów, bardzo duży wskaźnik. Będzie bardziej defensywnie próbował się bronić, żeby klienci nie uciekali, niż walczyć o nowych. To ruch dla Orange negatywny, ale nie przeceniałbym go, był oczekiwany – podkreślił analityk.

„Oferta na UPC Polska wydaje się bardzo racjonalnym biznesowym ruchem ze strony Iliada po wcześniejszym zakupie Playa” - napisał analityk BM Banku Pekao Łukasz Kosiarski. „Przejęcie biznesu UPC przez inną obecną w Polsce spółkę byłoby trudne do przeprowadzenia ze względu na urząd antymonopolowy i mogłoby się wiązać z koniecznością sprzedaży części bazy. W tym przypadku Iliad nie powinien napotkać większych problemów. Dzięki tej akwizycji Iliad będzie miał w Polsce mocny biznes komórkowy i silną nogę stacjonarną, przez to wreszcie będzie mógł konkurować o klienta ofertą pakietową, łączącą telefonię komórkową, internet stacjonarny i telewizję” - dodał Kosiarski.

Play ze wzrostami w drugim kwartale roku

Grupa P4 (do którego należy operator Play) wspólnie z Grupą iliad ogłosiła wstępne wyniki za pierwsze półrocze 2021 r., przed audytem.

Operator odnotował w raportowanym okresie wzrost przychodów z usług mobilnych o +8 proc., a skorygowana EBITDAaL wzrosła rok do roku o +47 proc. Zysk z podstawowej działalności operacyjnej przekroczył 1,3m mld zł (+71,1 proc. rdr.).

Nakłady inwestycyjne spadły do poziomu 292 mln zł (-3,3 proc.).

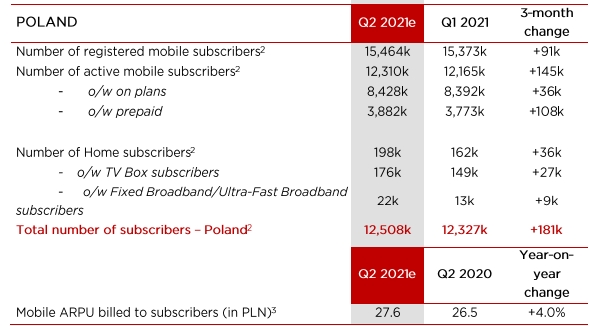

Grupa Iliad szacuje, że baza klientów komórkowych Play na koniec czerwca 2021 roku wyniesie blisko 15,5 mln. To oznaczałoby wzrost w skali półrocza o 62 tys. Liczba aktywnych klientów to 12,3 mln, z czego klienci abonamentowi to 8,4 mln.

Play na koniec czerwca 2021 r. miał szacunkowo 22 tys. klientów stacjonarnego internetu (na sieci Vectry) oraz 176 tys. usług TV Box.

Iliad szacuje łączną liczbę aktywnych klientów Playa (wszystkich usług) na 12,5 mln, co oznacza wzrost o 189 tys. w stosunku do czerwca 2020 r. W drugim kwartale roku Play powiększył bazę klientów mobilnych o 145 tys. i łącznie o 200 tys. klientów konwergentnych.

Średnie ARPU od klientów usług mobilnych to 27,3 zł, + 2,7 proc. w stosunku do grudnia 2020 r.

Newsletter

Newsletter

Magda Mołek przeprasza za kontrowersyjną akcję pomocy powodzianom Tatuum. "Chcieliśmy dobrze"

Magda Mołek przeprasza za kontrowersyjną akcję pomocy powodzianom Tatuum. "Chcieliśmy dobrze"  Znany serial wróci do Polsatu? „Przykłady nie do końca udanych powrotów można mnożyć”

Znany serial wróci do Polsatu? „Przykłady nie do końca udanych powrotów można mnożyć”  Znamy datę premiery 21. sezonu „Chirurgów”. Jest nowy zwiastun

Znamy datę premiery 21. sezonu „Chirurgów”. Jest nowy zwiastun  Kto jest potworem? Recenzja serialu „Potwory: Historia Lyle’a i Erika Menendezów” Netfliksa

Kto jest potworem? Recenzja serialu „Potwory: Historia Lyle’a i Erika Menendezów” Netfliksa  Rozmowy o fuzji platform cyfrowych na wczesnym etapie

Rozmowy o fuzji platform cyfrowych na wczesnym etapie

Dołącz do dyskusji: Play za 7 mld zł kupuje UPC Polska. Operatorzy razem będą mieć 17 mln klientów